Hull and White(1994)模型解决Vasicek模型对利率的初始期限结构的拟合不佳的问题。该模型定义为:

Wt是风险中性框架下的维纳过程,模拟随机市场风险因素。σ是标准差参数,影响利率的波动,波动幅度有着瞬时随机流动的特征。参数b,a,σ和初始条件r0是完全动态的,并且瞬时变动。

该模型的另一种示形式是:

假定a是非负数:

b:长期平均水平。在长期水平下产生一系列r的轨道值。

a:回归速度。代表b的轨道值实时重组的速度。

σ:代表瞬时波动,测量每个时点随机因素进入系统的 振幅。

以下是由公式导出的一些数值:

:长期方差。计算在长期所有r值围绕平均值重组的轨道值。

:长期方差。计算在长期所有r值围绕平均值重组的轨道值。

a与σ数值相反波动:增加σ会增加随机数进入系统的数量,

当a增加会使方差稳定,围绕长期平均值b以方差值波动。这在看长期方差时十分明显。 当方差值不变时,若σ增加,a减少。此模型是一个奥恩斯坦 - 乌伦贝克随机过程。

这些假设以及 对信贷/流动性风险的简单(并行)调整仍在保险中广泛使用 ,但在2007年次贷危机后被市场抛弃。

有关新的多曲线方法的更多详细信息,请参见例如 http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2219548。在本文中,作者介绍了一个多曲线自举(bootstrap)过程。

#清理工作区

rm(list=ls())1.

#模拟的频率

#数据

#构建利率期限结构的市场数据

#存款和掉期

#具有相应期限和期限的掉期波动率矩阵

#为掉期定价

pric <- Swaption(params, swaptionMaturities, swapTenors,1.#构建利率的即期期限结构

#根据输入的市场数据

############## Hull-White短期利率模拟

#模拟次数,频率

#校准Hull-White参数

#使用模拟高斯冲击

simshos(n = nb.sims, horizon = horizon )1.#使用模拟因子x

#我使用远期汇率。由于每月的频率较低,

#我认为它们是瞬时远期汇率

# α

#短期利率

r <- x + alpha1.#随机贴现因子(当前的数值积分是非常基本的)

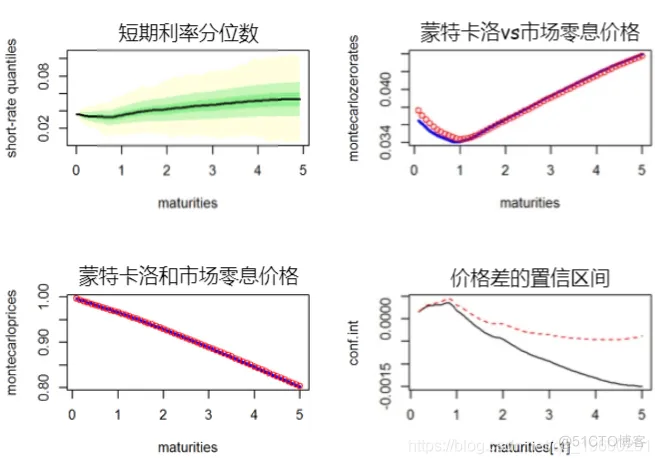

#由随机贴现因子得出的蒙特卡洛价格和零利率

#市场和蒙特卡洛价格之间的差异的置信区间

#短期利率分位数

#蒙特卡洛vs市场零利率

#蒙特卡洛vs市场零息价格

#价格差的置信区间

matplot(maturities[-1], conf.int, type = 'l'1.

免责声明:本文系网络转载或改编,未找到原创作者,版权归原作者所有。如涉及版权,请联系删